En nuestro Artículo de Portada compartimos un profundo análisis sobre el estado del mercado de resinas plásticas, sus retos y oportunidades, así como las principales tendencias que deparan a la industria en el corto y mediano plazo.

Los plásticos commodities principales, con más de 400 millones de toneladas producidas cada año, continúan siendo indispensables para sectores como Envase, Construcción, Automotriz y Médico.

Para aumentar la capacidad de producción, se han realizado, a nivel global, inversiones masivas, sobre todo en regiones estratégicas como Asia y Norteamérica, donde la sobrecapacidad, lejos de ser un obstáculo, se ha convertido en una plataforma para mejorar la competitividad y desarrollar tecnologías más eficientes y sostenibles.

Los desafíos impuestos por legislaciones restrictivas y las presiones medioambientales no han frenado la propulsión del sector. Al contrario, la industria ha respondido con innovación, adoptando procesos más eficientes y comprometiéndose con la sostenibilidad.

En ese sentido, las empresas líderes han invertido en reciclaje avanzado, automatización e inteligencia artificial, lo que permite optimizar la producción y reducir el impacto ambiental.

También lee: Conciencia y educación: la defensa del plástico

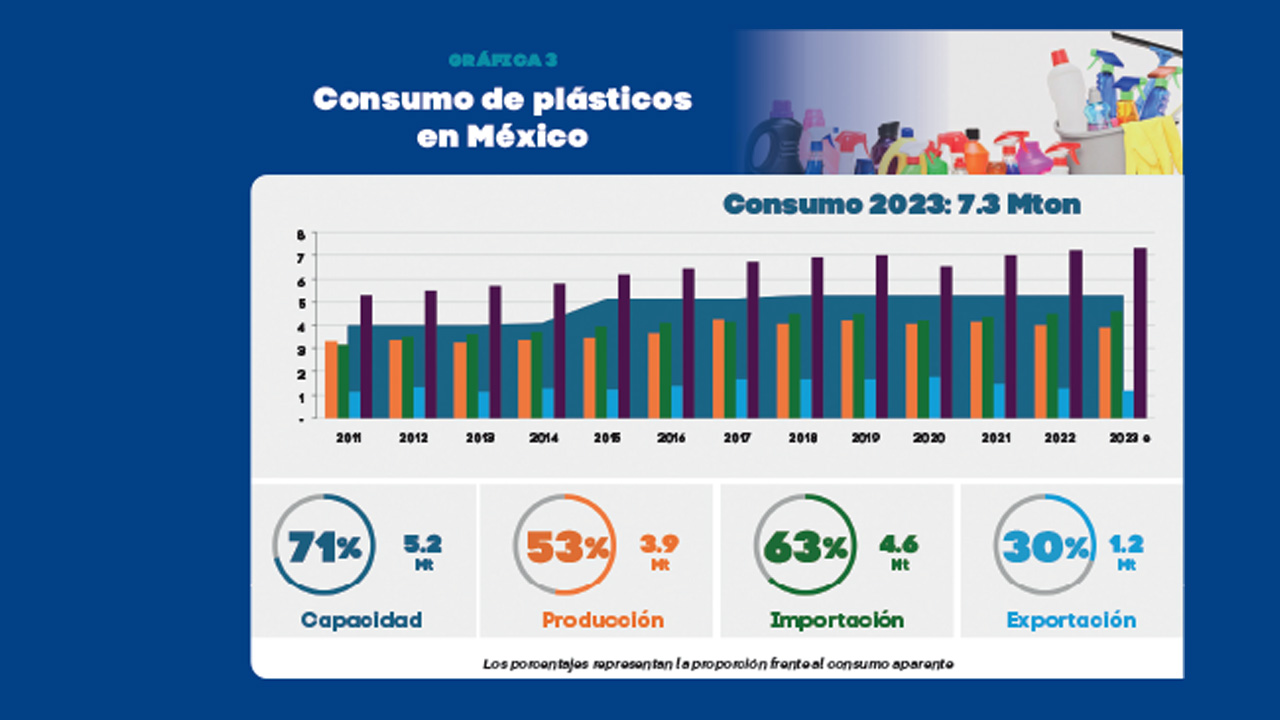

El crecimiento de la capacidad de manufactura y transformación de resinas en zonas como México y Brasil subraya el potencial de la región para conducir la industria, aprovechando las ventajas competitivas en costos y la cercanía geográfica hacia los grandes mercados.

Las nuevas fronteras

El mercado global de resinas plásticas ha sabido mantenerse dinámico y resiliente en medio de múltiples desafíos externos que han transformado el entorno económico mundial.

La industria no solo ha enfrentado tensiones políticas, guerras y crisis sanitarias, sino que ha encontrado en estas circunstancias nuevas oportunidades para evolucionar y crecer.

Los conflictos geopolíticos, como la guerra en Ucrania, han trastocado las cadenas de suministro en Europa y Asia, generando un rediseño en la logística global. Esto ha obligado a las empresas a explorar nuevas rutas comerciales y optimizar sus procesos, lo que ha creado un escenario donde la capacidad de adaptación ha sido clave para mantener la competitividad.

Los cambios de gobierno en varias regiones, particularmente en América Latina, han traído consigo incertidumbre en torno a las políticas comerciales y ambientales. Sin embargo, esta situación ha sido también un detonante para que las empresas refuercen sus estrategias de sustentabilidad y optimización operativa.

Mientras que en países desarrollados se debate cada vez más sobre la reducción del uso de plásticos, la realidad en mercados emergentes es distinta: la demanda de plásticos continúa creciendo, impulsada por la expansión urbana y la necesidad de infraestructura moderna.

El aumento en la clase media y la industrialización en países como India y Brasil sigue fortaleciendo el consumo de plásticos en sectores tan diversos como Construcción, Automotriz y Electrónica.

Además de los factores políticos y económicos, temas como la salud pública y la seguridad alimentaria juegan también un papel fundamental en el impulso del mercado de resinas.

La pandemia no solo reveló la importancia de los plásticos para la protección sanitaria y la logística médica, sino que también consolidó su papel en la preservación de alimentos y productos esenciales.

Hoy, los envases plásticos siguen siendo un elemento crítico para combatir el desperdicio de alimentos y garantizar su distribución en regiones con acceso limitado a infraestructura avanzada. Esto ha incrementado la presión por desarrollar materiales más sostenibles y reciclables, una tendencia que la industria ha adoptado con inversiones significativas en reciclaje químico y ecodiseño.

En este contexto de desafíos y oportunidades, las empresas no solo están innovando en sus procesos productivos, sino también buscando fortalecer su presencia en nuevos mercados. La diversificación geográfica es clave, y regiones como África y Sudamérica se están perfilando como puntos estratégicos de crecimiento.

En lugar de ver los desafíos como obstáculos insalvables, la industria de las resinas plásticas ha transformado la adversidad en una plataforma para la innovación, apostando por la tecnología y la eficiencia para mantener su relevancia global y satisfacer las nuevas demandas de un mundo cambiante.

Polietileno (PE)

A nivel mundial, el Polietileno (PE) sigue siendo el plástico más utilizado, con aplicaciones que abarcan desde el envase y embalaje hasta la construcción y productos de consumo. La capacidad instalada global supera los 110 millones de toneladas, con las principales empresas productoras, como ExxonMobil, Dow Chemical, SABIC, LyondellBasell e INEOS, liderando el mercado. Estas empresas han concentrado sus inversiones en Asia y Norteamérica, con proyectos de expansión impulsados por la disponibilidad de materias primas, como el gas de esquisto.

En México, la capacidad instalada de PE está liderada por Braskem Idesa, con una planta en Veracruz que tiene una capacidad de 1.5 millones de toneladas de PE al año.

A pesar de que la producción local cubre una parte significativa de la demanda interna, México sigue dependiendo de importaciones de PE, en particular de Estados Unidos. Debido a la falta de inversión en sus plantas petroquímicas y a problemas financieros, Pemex, que alguna vez fue un jugador clave en la producción de PE en México, ha enfrentado un declive significativo en su capacidad productiva. Esto ha permitido que empresas privadas, como Braskem Idesa, dominen el mercado.

Pemex continúa teniendo dificultades para modernizar sus complejos petroquímicos y, como resultado, México sigue dependiendo de la importación de PE para satisfacer la demanda interna.

Mercado de Poliolefinas en Norteámerica

Estabilidad, Desafíos en el Suministro y el Futuro del Reciclaje

En la entrevista con Marlon Vinueza, analista de Chemical Market Analytics, se discutieron las principales tendencias del mercado de Poliolefinas en Norteamérica, con énfasis en el Polietileno (PE) y Polipropileno (PP). Vinueza mencionó que, a pesar de las expectativas de una demanda más débil para 2023-2024, los mercados se han mantenido estables, con una demanda alta, especialmente en México. La demanda de PE se ha mantenido fuerte, impulsada por sectores como envases y automotriz.

También se habló sobre los retos que enfrenta el PP, debido a la fluctuación del suministro del propileno por problemas en la producción de monómeros en las plantas PDH (deshidrogenación de propano) en Estados Unidos. Además, destacó que, a pesar del impulso hacia los materiales reciclados, las resinas vírgenes siguen siendo clave debido a la competitividad de precios.

El mercado en México muestra un crecimiento sostenido, con una mayor demanda de resinas vírgenes y recicladas, especialmente en sectores como la automotriz y electrodomésticos. También resaltó la estabilidad en el suministro de resina proveniente de Estados Unidos hacia México, gracias a la apertura de nuevas plantas en Norteamérica.

En cuanto a la sustentabilidad, Vinueza comentó que, aunque las resinas recicladas son vistas como el futuro, su adopción ha sido lenta debido a los costos más elevados en comparación con las resinas vírgenes. Esto ha retrasado su penetración en mercados de alta especialización, aunque sectores como tarimas y tuberías han mostrado una adopción más rápida de estas soluciones recicladas.

La situación macroeconómica, como la devaluación del peso frente al dólar, ha generado preocupaciones entre los transformadores, pero hasta el momento no se ha traducido en una disminución significativa de la demanda de resinas en México. A pesar de esto, el mercado continúa evolucionando positivamente con avances tecnológicos por parte de los transformadores y una oferta asegurada de productos desde Estados Unidos y Canadá.

En la entrevista con Almir Viana, director comercial de Supply Chain en Braskem Idesa, se destacan varios temas clave relacionados con la industria de Polietileno y los desafíos que enfrenta tanto a nivel global como local en México.

Viana explica que, a lo largo de sus 25 años de experiencia en varios países, ha observado el crecimiento y la creciente complejidad en las operaciones de la cadena de suministro. A su llegada a Braskem Idesa, se encontró con una empresa sólida y con un proyecto significativo en México, enfocado en la producción de Polietileno de Baja y Alta Densidad.

Viana destaca que, en Norteamérica, la industria del Polietileno enfrenta actualmente un contexto de sobrecapacidad, en parte debido al aumento de la producción de gas de esquisto y las alternativas provenientes de China y otras regiones de Asia.

A nivel local, la capacidad instalada de Polietileno en México es de aproximadamente 1 millón de toneladas, pero señala que, como la capacidad de Pemex sigue sin estar completamente aprovechada, existe espacio para expansión y futuras inversiones.

Desde la perspectiva de Braskem Idesa, ya están realizando esfuerzos significativos para aumentar la competitividad de su planta en Veracruz, sobre todo con la construcción de la Terminal Química Puerto México (TQPM), que se espera esté operativa a finales de 2024. Esta terminal permitirá la importación de Etano, la materia prima esencial para la producción de Polietileno, lo que contribuirá a que la planta pueda operar a plena capacidad. Este proyecto es clave para superar las limitaciones actuales de suministro de etano en México y para asegurar el crecimiento a mediano y largo plazo de la empresa.

Esta terminal, ubicada en Coatzacoalcos, Veracruz, permitirá importar hasta 80,000 barriles diarios de etano, lo que garantizará el suministro necesario para que el complejo petroquímico Etileno XXI, de Braskem Idesa, funcione a plena capacidad. Esto representa un paso clave para superar la escasez de etano en México, que ha afectado la producción local debido a la disminución en la oferta de Pemex.

En términos de productos, Viana explica que, aunque el Polietileno Lineal ha ganado terreno en muchos mercados, sigue habiendo en México una fuerte demanda de Polietileno de Baja Densidad.

Este material, utilizado con amplitud en el sector de envases, sigue siendo muy apreciado por el mercado local, lo que representa una oportunidad de crecimiento y expansión para Braskem Idesa. Si bien no existe una escasez significativa de Polietileno de Baja Densidad, el mercado está más balanceado, lo que permite oportunidades de inversión a futuro.

Finalmente, Viana hace énfasis en los esfuerzos que realiza Braskem Idesa para promover la sostenibilidad y la innovación en sus procesos. La empresa se ha comprometido a reducir el impacto ambiental mediante el uso de energías limpias, la adopción de inteligencia artificial y la automatización de procesos.

Además, la firma está encabezando iniciativas en reciclaje tecnológico y diseño de envases que favorezcan la reciclabilidad, alineándose con las tendencias globales de sustentabilidad y economía circular. Estas decisiones refuerzan el compromiso de la empresa no solo con la producción eficiente, sino también con un enfoque responsable en cuanto al impacto ambiental.

Amcor y su visión sobre el futuro de los envases

Andrés Velásquez, VP Commercial & Marketing ARP Latam de Amcor, compartió detalles sobre los avances de la compañía en materia de sostenibilidad y su compromiso con el medio ambiente. Con 42,000 empleados y más de 220 plantas en 40 países, Amcor lidera en el desarrollo de envases reciclables, especialmente en PET. La compañía invierte alrededor de 100 millones de dólares anuales

en innovación y desarrollo, con el objetivo de alcanzar un 30% de contenido de PCR para 2030 y reducir su huella de carbono a cero para 2050.

Velásquez destacó tres casos de éxito en el mercado mexicano, con empresas como Unilever y L’Oréal, que han migrado a envases 100% reciclables. Estos proyectos incluyen la eliminación de colorantes para facilitar la reciclabilidad y el aligeramiento de envases sin comprometer la calidad. Además, explicó que Amcor ha trabajado en asociaciones claves para cerrar el ciclo de vida de las botellas mediante el modelo de «bottle to bottle», aumentando la reciclabilidad y promoviendo impactos sociales y económicos positivos en los países donde operan.

Asimismo, Amcor se enfrenta a retos en infraestructura de recolección y costos, ya que producir resina PCR es más costoso que la virgen. Sin embargo, la compañía trabaja en innovación y tecnología para reducir esta brecha. A través de la educación y la conciencia, buscan fomentar el reciclaje y asegurar la sostenibilidad de la industria del plástico en México y el mundo.

Amcor está comprometida no solo con el medio ambiente, sino también con sus clientes, ofreciendo soluciones de envases más ligeros y sostenibles que aumenten la eficiencia, al mismo tiempo que promuevan un impacto positivo en las economías locales y la rentabilidad de sus clientes.

Polipropileno (PP)

El Polipropileno (PP) es el segundo plástico más producido a nivel global, con una capacidad instalada de aproximadamente 80 millones de toneladas. Cabe recordar que este material es clave para industrias como Automotriz, Productos de Consumo Duradero y Construcción.

Las principales empresas productoras a nivel mundial incluyen LyondellBasell, Braskem, Sinopec, Reliance Industries y Borealis, que han invertido en nuevas capacidades productivas, sobre todo en Asia y Europa.

En México, Indelpro, una subsidiaria de Alpek (parte de Grupo Alfa), es el mayor productor de PP, con una capacidad instalada de 700,000 toneladas al año en Altamira, Tamaulipas. Alpek ha anunciado inversiones adicionales para ampliar la producción del PP, buscando cubrir la creciente demanda de este plástico en los sectores Automotriz y de Electrodomésticos.

Si bien México produce una cantidad considerable de este plástico, el país sigue dependiendo de importaciones para satisfacer la demanda interna, lo que subraya la necesidad de continuar expandiendo la capacidad local.

La producción de Propileno, una materia prima esencial para la fabricación del PP, también enfrenta limitaciones en México. La construcción de terminales de almacenamiento en puertos clave es crucial para garantizar un suministro confiable y continuo de propileno, tanto para el mercado interno como para exportaciones a otros países de la región.

Sebastián Díaz Barriga, vicepresidente Comercial de Indelpro, abundó en entrevista con Ambiente Plástico sobre los retos y oportunidades del PP en México para 2024. Destacó que el mercado del PP ha mostrado un crecimiento constante desde 2021, a raíz del aumento en el consumo de esta resina en diversos sectores.

Sebastián Díaz Barriga, vicepresidente Comercial de Indelpro, abundó en entrevista con Ambiente Plástico sobre los retos y oportunidades del PP en México para 2024. Destacó que el mercado del PP ha mostrado un crecimiento constante desde 2021, a raíz del aumento en el consumo de esta resina en diversos sectores.

Para este año, se proyecta que el mercado alcanzará alrededor de 1.5 millones de toneladas, con un crecimiento del 6%, lo que supera al crecimiento del Producto Interno Bruto (PIB), previsto en alrededor del 1% para México.

Entre los sectores que han impulsado esta creciente demanda se encuentran los bienes duraderos, la industria automotriz, los electrodomésticos y el sector médico, todos ellos con una gran demanda del PP para diversos usos.

A pesar del crecimiento, México depende de las importaciones para satisfacer la demanda interna. Sin embargo, en los últimos tres años, la región de Norteamérica ha visto un aumento del 22% en capacidad productiva, lo que ha ayudado a estabilizar la oferta.

Sin embargo, Díaz Barriga también mencionó que el PP sigue siendo un material que enfrenta desafíos en términos de reciclaje. A pesar de los esfuerzos por incrementar el uso de productos reciclados, el costo de la resina virgen sigue siendo un obstáculo, ya que cuando el precio del material virgen es bajo, los consumidores finales son reacios a pagar un premium por productos reciclados. Esto es más evidente en industrias como la Automotriz y los Electrodomésticos, donde la demanda de reciclados es mayor, pero los costos siguen siendo un factor determinante.

Uno de los problemas mencionados en relación con el reciclaje de este plástico en México es la dificultad de separar el PP de otras resinas durante el proceso de reciclaje, lo que aumenta los costos.

Díaz Barriga sugiere que el reciclaje químico podría ser una solución viable a largo plazo, aunque su implementación es todavía costosa y compleja. Además, el reciclaje mecánico sigue siendo una opción más económica y cercana, al menos para productos que no requieren especificaciones técnicas rigurosas, un mercado que, desde hace tiempo, existe en nuestro país.

En cuanto a las perspectivas para la industria del PP en México, Díaz Barriga se mostró optimista. A pesar de los desafíos globales, México tiene el potencial de seguir creciendo como productor de bienes de alto valor, especialmente por su cercanía a Estados Unidos, su principal socio comercial.

Aunque Indelpro, la principal productora del PP en México, no tiene planes inmediatos de expansión debido a la necesidad de materias primas locales competitivas, Díaz Barriga señaló que la refinería de Dos Bocas podría contribuir a mejorar la disponibilidad de propileno, lo que podría facilitar el crecimiento futuro de la producción en el país.

Cloruro de Polivinilo (PVC)

En la industria de la Construcción, el Cloruro de Polivinilo (PVC) es primordial y se utiliza sobre todo en la fabricación de Tuberías, Ventanas y Revestimientos. A nivel mundial, la capacidad instalada de PVC es de más o menos 50 millones de toneladas, con empresas como Shin-Etsu Chemical, Formosa Plastics, Westlake Chemical, Occidental Petroleum (OxyChem) y SABIC a la cabeza de la producción global.

En México, Orbia (antes Mexichem) encabeza la producción de PVC, con una capacidad instalada de más de 1 millón de toneladas anuales. Su planta en Altamira, Tamaulipas, abastece tanto al mercado local como al de América Latina, siendo clave para el desarrollo de infraestructura en la región.

La demanda de PVC en México sigue en aumento debido a la expansión de la Construcción, lo que posiciona a Orbia como un jugador estratégico en el mercado. A pesar de la producción local, México sigue dependiendo en gran medida de las importaciones de compuestos de PVC para satisfacer la demanda interna.

Los compuestos de PVC importados provienen de Estados Unidos, China y Europa. Estos compuestos incluyen formulaciones específicas que incorporan aditivos para mejorar las propiedades del material, como su resistencia a los rayos UV, su flexibilidad o su durabilidad, lo que es esencial para aplicaciones como el recubrimiento de cables y productos médicos.

En 2023, se reportó que las importaciones de compuestos de PVC aumentaron, en parte debido a las necesidades de la industria manufacturera y de construcción, que requieren productos de alta especialización. Este aumento de las importaciones refleja la capacidad limitada de México para producir internamente todos los compuestos necesarios para la demanda local.

En México, el mercado de PVC enfrenta desafíos relacionados con la fluctuación de los precios de las materias primas y la disponibilidad de insumos. Sin embargo, el crecimiento del sector de la construcción y el desarrollo de infraestructura en México impulsan la demanda de PVC, lo que crea oportunidades para las empresas locales que puedan expandir su capacidad de producción o diversificar su oferta de compuestos especializados.

Además, el mercado mexicano de PVC tiene un fuerte componente de sostenibilidad, ya que muchos de los productos fabricados localmente están alineados con los estándares internacionales de reciclabilidad y eficiencia energética, lo que facilita su adopción en proyectos de construcción más ecológicos.

Poliestireno (PS)

Empleado en envases desechables, componentes de refrigeración y productos de aislamiento, registró una producción global de aproximadamente 16 millones de toneladas en 2023. A pesar de las críticas sobre su impacto ambiental y las regulaciones restrictivas en ciertos mercados, este material sigue siendo clave en diversas industrias. Entre los principales productores mundiales destacan empresas como INEOS Styrolution, TotalEnergies, Trinseo, Formosa Chemicals y LG Chem.

En México, la industria del PS cuenta con una capacidad instalada considerable que abastece tanto el mercado interno como el de exportación. Los productores más relevantes son INEOS Styrolution, Alpek (Styropek) y Resirene, con una capacidad combinada cercana a las 375,000 toneladas anuales.

Aunque el uso del poliestireno ha sido objeto de controversias, especialmente en productos desechables, su relevancia se mantiene debido a sus excelentes características de procesamiento, versatilidad y menor impacto ambiental en comparación con otros materiales, especialmente cuando se recicla adecuadamente. De acuerdo con Sergio Paredes, director general de Resirene, este plástico ha sabido defenderse y recuperar terreno tras la disminución de la demanda postpandemia.

Durante la crisis sanitaria, el PS experimentó un aumento en su uso en aplicaciones esenciales como envases para alimentos, aunque posteriormente enfrentó nuevamente una percepción negativa por su relación con productos de un solo uso. No obstante, Paredes asegura que hay signos de recuperación, especialmente impulsados por el reciclaje y la integración del PS en la economía circular.

El PS sigue siendo la opción preferida en sectores como los envases para lácteos y yogurt, donde su equilibrio entre facilidad de procesamiento, costo y rendimiento lo coloca por delante de otras resinas. Aunque materiales como el PET y el PP han intentado entrar en este mercado, el PS sigue destacando por su capacidad para producir ciclos más rápidos y de mayor calidad en la fabricación.

Por otro lado, el Poliestireno Expandido (EPS) ha mantenido su relevancia, particularmente en aplicaciones de aislamiento térmico, con un aumento en su demanda dentro de la construcción sostenible y la eficiencia energética en edificios. Esto ha contribuido a la estabilidad del mercado del EPS, especialmente en plantas como las de Styropek, que han encontrado en el aislamiento térmico una aplicación creciente para este material.

En cuanto a la sostenibilidad, Paredes subraya que uno de los principales desafíos es revertir la percepción negativa que rodea al PS. A pesar de ser uno de los plásticos más fáciles de reciclar, el desconocimiento sobre sus propiedades y la competencia de otros materiales han afectado su imagen. Sin embargo, con el avance en tecnologías de reciclaje y el desarrollo de redes de acopio más eficientes, Paredes es optimista sobre el futuro del PS en términos de sostenibilidad y competitividad.

Resirene, en su apuesta por la innovación, continúa invirtiendo en mejoras tecnológicas para optimizar los ciclos de producción, reducir espesores y mejorar la eficiencia energética. A pesar de los desafíos que plantean la competencia de productos asiáticos y las dificultades económicas a nivel global, el mercado del PS en México ha logrado mantenerse gracias a iniciativas como los aranceles especiales que han ayudado a proteger la industria local de las importaciones desleales.

Se prevé que el mercado del PS en México continúe en expansión en los próximos años, impulsado por la creciente demanda de EPS en la construcción y la especialización en productos de uso general (GPPS) y grados de alto impacto (HIPS). Sergio Paredes se muestra optimista, anticipando un crecimiento del sector superior al 1.5% en comparación con el año anterior.

Polietileno Tereftalato (PET)

El Polietileno Tereftalato (PET) es el plástico más utilizado para envases de bebidas y fibras textiles, con una capacidad instalada global de 30 millones de toneladas. Las principales empresas productoras de PET incluyen Indorama Ventures, Alpek, Far Eastern New Century, Nan Ya Plastics y SABIC. El PET es también el plástico más reciclado a nivel mundial, orientado sobre todo a la industria de envases.

En México, la industria del PET ha experimentado un crecimiento notable en los últimos años, impulsado principalmente por la demanda del mercado de bebidas y envases. En una reciente entrevista que concedió Fernando Rosas, director comercial de Alpek, a Ambiente Plástico, reveló que, tras la pandemia, el consumo de PET en México se disparó, superando el millón de toneladas, lo que incluye más o menos 800,000 toneladas de PET virgen y 200,000 toneladas de PET reciclado.

Uno de los puntos clave fue el impacto de la pandemia, que en su inicio generó incertidumbre en el sector, pero que rápidamente, con el cambio de hábitos de consumo, como las entregas a domicilio, y con el uso extendido de empaques, impulsó el mercado del PET. Además, se pudo observar un crecimiento en aplicaciones termoformadas y de lámina, donde el PET reciclado juega un papel importante.

Rosas mencionó, asimismo, que México ha mantenido una de las tasas de reciclaje más altas del mundo, con un 63% de recolección. Sin embargo, advirtió que es cada vez más complicado continuar aumentando este porcentaje, ya que el material restante es de difícil acceso geográfico.

En cuanto a la competencia internacional, se han impuesto aranceles de hasta el 35% al PET proveniente de países asiáticos, debido a prácticas de competencia desleal, con precios que no reflejan los costos reales. Además, se está llevando a cabo una investigación antidumping contra China, donde se han encontrado prácticas que afectan el mercado local, imponiendo medidas que van del 30 al 63% en aranceles específicos contra productos chinos.

En términos de materias primas, Alpek ha mencionado que la capacidad instalada en México es suficiente para cubrir la demanda local bajo condiciones normales, produciendo más de 1 millón de toneladas de PET virgen. Sin embargo, eventos como las declaraciones de fuerza mayor por falta de agua han generado interrupciones temporales en la producción. Rosas también destacó que se han tomado medidas para asegurar el suministro futuro, trabajando con autoridades locales para evitar crisis similares.

En cuanto a las tendencias de mercado, el PET ha encontrado nuevas aplicaciones en envases retornables, con un crecimiento significativo en este sector, así como en otras áreas que favorecen la sustentabilidad, como el reemplazo de policarbonato en garrafones, debido a la mayor reciclabilidad del PET.

La industria enfrenta retos relacionados con el abasto de materias primas, como el ácido terefálico (PTA) y el monoetilenglicol (MEG), necesarios para la producción de PET. Si bien México tiene capacidad para producir estas materias primas, sigue dependiendo en cierta medida de las importaciones, lo que puede afectar la competitividad, sobre todo cuando se presentan interrupciones en la cadena de suministro.

El mercado mundial del PET sigue creciendo, con empresas como Indorama VenturesAlpek y Far Eastern New Century liderando la producción global. En México, la capacidad instalada de los principales productores, Alpek e Indorama Ventures, asegura el abastecimiento local, pero también se enfrentan a la competencia de importaciones, principalmente de de Asia, donde los aranceles recientes buscan proteger la industria nacional.

Plásticos Técnicos

Los Plásticos Técnicos, como el Policarbonato, Poliamidas y Poliacetal, son materiales de alta resistencia y durabilidad, utilizados principalmente en los sectores Automotriz, Electrónico y de Electrodomésticos. A nivel global, empresas como BASF, Covestro y Celanese dominan la producción de estos plásticos, con instalaciones clave en Asia, Europa y América del Norte. Celanese, por cierto, adquirió recientemente DuPont Resinas Técnicas, lo que refuerza su posición como líder global en plásticos avanzados, consolidando su oferta de materiales especializados.

En México, BASF México y Celanese son los principales productores de Plásticos Técnicos, abasteciendo a la creciente demanda en los sectores Automotriz y de Electrónica en el país. Aunque México no es todavía un gran productor de plásticos técnicos a nivel mundial, la expansión de las manufacturas avanzadas ha incrementado la demanda, posicionando al país como un centro clave para la producción de componentes especializados, sobre todo los destinados a los mercados de América del Norte.

Termofijos

Los Plásticos Termofijos, como las Resinas Epoxi (EP), Poliéster Insaturado (UP) y los Poliuretanos (PUR), son utilizados con frecuencia en la Construcción y la fabricación de componentes eléctricos debido a su resistencia al calor y durabilidad. A nivel mundial, los principales productores de termofijos son Hexion, Covestro, Huntsman, Dow Chemical y BASF. En México, empresas como BASF México, Covestro México y Huntsman lideran la producción de Poliuretano, el principal plástico del grupo de termofijos, suministrando a la Industria de la Construcción, como adhesivos, recubrimientos y aislamiento, así como en acojinamientos para muebles. Aunque México tiene una capacidad instalada menor en comparación con los plásticos commodities, la demanda sigue creciendo a medida que el país desarrolla más infraestructura y mejora sus instalaciones eléctricas.

Especialidades

Los Plásticos de Especialidad, como los Fluoropolímeros y Siliconas, son fundamentales en aplicaciones de alta tecnología, incluyendo Electrónica, Medicina e Industria Aeroespacial. A nivel global, empresas como 3M, DuPont, Solvay y Wacker Chemie lideran la producción de estos plásticos avanzados, utilizados por sus propiedades únicas, como la resistencia química y térmica. En México, el mercado de Plásticos de Especialidad sigue en constante expansión, con empresas como Solvay México y 3M que abastecen tanto al mercado local como al internacional. La creciente demanda en sectores clave como Automotriz y Aeroespacial ha impulsado la producción local, y el país continúa posicionándose como un hub clave para la manufactura de productos especializados para América del Norte.